La tasa de interés de un préstamo, como hemos explicado en post anteriores, no es más que el precio que pagamos por usar ese dinero. Normalmente se expresa de manera anual, como un porcentaje o proporción de lo que adeudamos. Por ejemplo, si la tasa de interés de tu préstamo es de un 18%, fija, sugiere que a lo largo de un año pagarás 18 pesos por cada 100 adeudados.

Pero ¡ojo! Una cosa es comprender la definición y otra es entender cómo se pagan los intereses de un crédito. Solo pagarías esos 18 pesos si saldas todo en una sola cuota, cumplido el año del desembolso. En la práctica los contratos de créditos suelen establecer cuotas mensuales, no anuales, y esto complica un poco más los cálculos.

Lo explicamos detalladamente:

El interés que pagas cada mes se calcula con respecto al capital que debes, no al monto que inicialmente tomaste prestado. Tras el pago de cada cuota el balance adeudado se reducirá y, en consecuencia, el valor a que equivale la tasa de interés, también.

En otras palabras, en un préstamo con tasa fija la proporción (tasa) que pagas por intereses no variará, pero el monto que destinas a cubrir esos costos del crédito sí debe variar. Al principio serán más altos y luego se irán reduciendo.

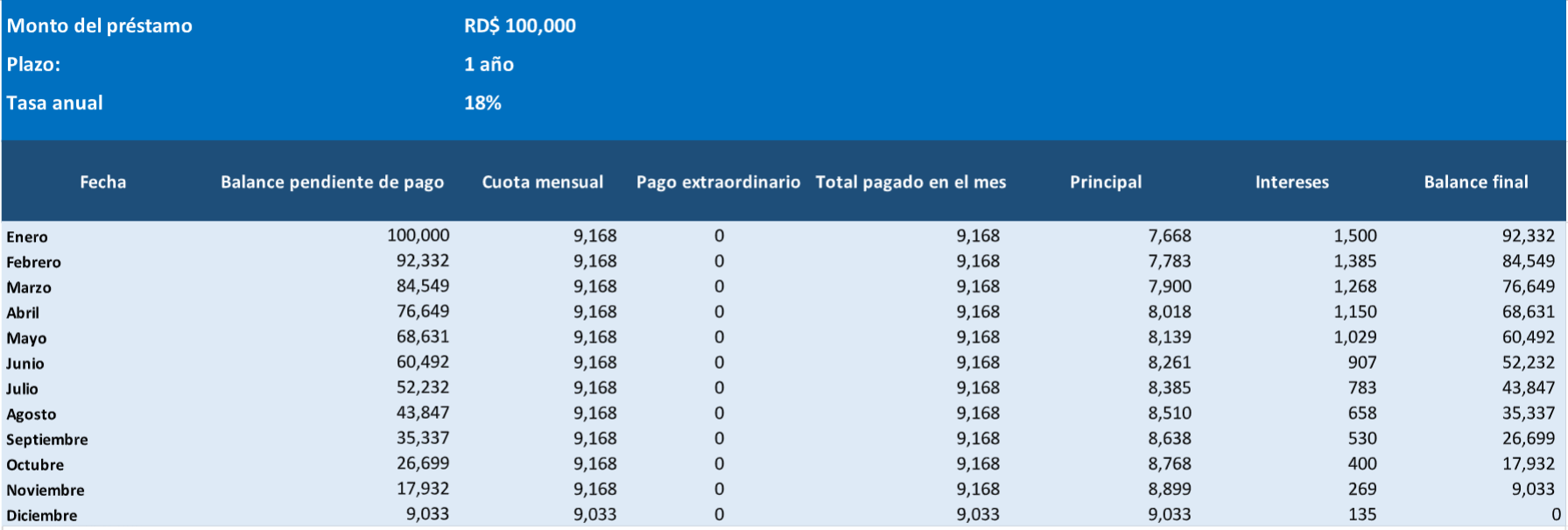

Presta atención al ejemplo de la tabla: sería la tabla de amortización de un préstamo de RD$100 mil, a una tasa de 18%, con un año para pagar y cuotas mensuales de RD$9,168.

Como notas en la columna de Intereses, el monto que destinas a este concepto va bajando en la misma medida en que reduces el balance de tu préstamo.

También observa que los $1,500 que pagas de intereses en el primer mes de vida de tu crédito son equivalentes al 2% del capital que adeudas en ese momento (RD$100 mil), y los $135 que pagas en el último mes equivalen, igualmente, al 2% de tu balance para ese entonces, que es de $9,033.

Dado que siempre se paga la misma cuota y en los primeros meses de vida del préstamo se destina una mayor proporción de ella a intereses, muchos usuarios financieros interpretan, equivocadamente, que los intereses se pagan al principio.

En realidad, se pagan a lo largo de la vida del préstamo y, siempre que la tasa no varíe, representarán el mismo porcentaje del monto insoluto que tenemos.

En préstamos muy grandes incluso es posible que al principio se pueda estar pagando una mayor proporción a los intereses que para amortizar el capital.

Dependiendo del tipo de crédito que contrates y de la política de tu banco, incluso podrías tener incorporada a tu cuota mensual otros rubros, como seguros u otros servicios que hayas contratado asociados al préstamo.

Siempre es recomendable leer bien el contrato del crédito para entender detalladamente los compromisos de pago que asumimos. También solicitarle al banco la tabla de amortización periódicamente, para asegurarnos de que todos los pagos se estén reflejando correctamente, sobre todo cuando se hace algún abono extraordinario.