El dinero es un bien y, como tal, tiene un precio: el que refiere la tasa de interés en un momento y un mercado específico. Otra forma de decirlo es que la tasa de interés de un préstamo es el precio que pagarás por disponer de ese dinero cada año, durante toda la “vida” del préstamo.

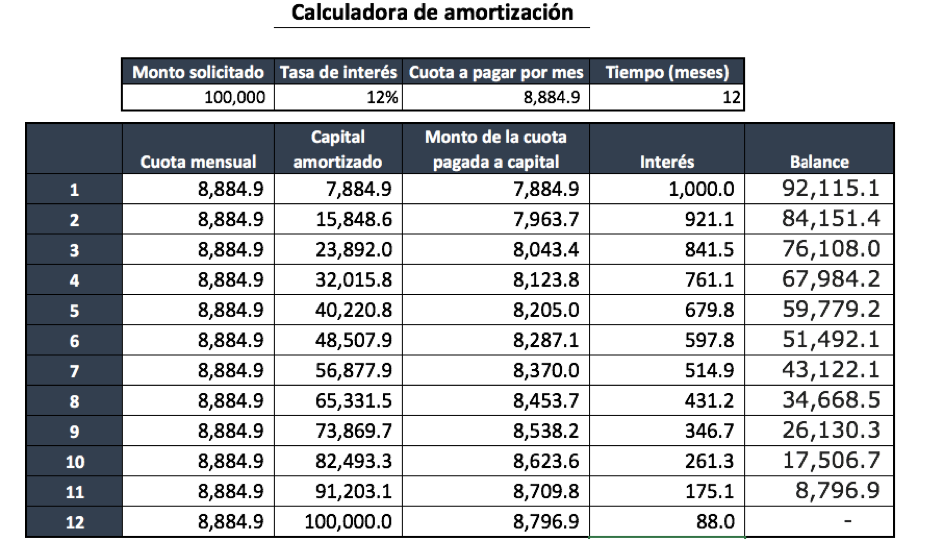

Para ilustrarlo con un ejemplo, digamos que si tomas RD$ 100,000 a una tasa de 12% anual, pagarás RD$ 12,000 a la entidad financiera por usar este dinero durante todo el año. Pero esta es la forma simple de explicarlo. Para ser más minuciosos debemos precisar que la tasa de interés, aunque es un indicador anual, se paga mensualmente, conjuntamente con un proporción dirigida a amortizar el capital pendiente de pago. De este modo, en el ejemplo citado el préstamo te costará, mensualmente, en torno al 1% de lo que debes; y el valor monetario de esta proporción irá reduciéndose en la medida en que reduzcas el nivel de tu deuda. En la tabla se puede ver el ejemplo más detallado:

Como se observa, el monto que se le paga al capital es cada vez mayor y el que se pago de interés, en cambio, va disminuyendo. Por eso muchos usuarios de préstamos bancarios tienen la percepción de que durante los primeros meses y años de vida de un crédito pagan casi exclusivamente intereses. En realidad lo que ocurre es que, como el monto insoluto es alto, los intereses son una proporción más importante de tu cuota mensual (que en este caso es fija) y resulta más reducido, en términos relativos, la parte de la cuota dirigida a amortizar el capital adeudado.

Hay un indicador llamado tasa de interés de política monetaria, que en el caso de República Dominicana, es determinado por la Junta Monetaria. Esta sirve de referencia o punto de partida para el resto del mercado. Es importante aclarar que es solo una herramienta a través de la cual la autoridad busca incidir en el mercado del dinero, estimulando el alza o la baja de tipos de interés; NO ES la tasa a la que te van a prestar los bancos.

Para saber cuáles son las tasas de interés de los préstamos actualmente, puedes consultar nuestro comparador, que ofrece la información por producto específico y entidad.

Tasa fija, variable… o ambas

Actualmente las ofertas de préstamos con tasas fijas son frecuentes en el mercado del dinero local. Estas no varían durante la vida del préstamo y permiten a los usuarios fijar el costo del dinero, eliminando la incertidumbre.

Sin embargo, las tasas variables son todavía la modalidad más habitual. Estas son las que fluctúan de acuerdo a las condiciones del mercado: si hay mucha liquidez o dinero ocioso en el sistema financiero, se espera que las tasas de interés del crédito tiendan a bajar, y en el escenario contrario, se esperaría su aumento.

También está la modalidad mixta: tasa fija durante un periodo determinado y variable cuando este ha concluido. En estos casos suele generarse mucha confusión, pues con frecuencia los usuarios adquieren los productos con la idea de que la tasa es fija por tiempo indefinido o por la vida del préstamo.

En todo caso, lo más recomendable es ser bien estrictos al darle seguimiento al comportamiento de las tasas de interés de los productos financieros. Con la información correcta, si la tasa de interés sube o baja, puedes tomar la decisión más favorables para tu bolsillo. Sobre todo en tiempos de inestabilidad económica, cuando los cambios pueden llegar a ser muy bruscos.

¿Cómo darle seguimiento al comportamiento de las tasas?

En el sistema financiero dominicano, las entidades más grandes tienen banca en línea y los usuarios pueden consultar información personalizada por esa vía. Si tienes un préstamo, en la banca en línea debe aparecer el producto y su información básica, como tasa de interés y saldo pendiente de pago.

Sin embargo, hay entidades que todavía no cuentan con este recurso para interactuar con sus clientes. En estos casos, suelen enviar notificaciones por vía telefónica o por correo electrónico cuando se producen cambios en las tasas de interés.

Aún así, pudiera darse el caso de que una entidad no haga la notificación. Es tarea del deudor o la deudora solicitar la información periódicamente, aunque tenga que hacerlo por la vía telefónica o incluso, de manera presencial.

Finalmente, resaltar que la tasa de interés es el principal, pero no el único costo que asumes cuando adquieres un préstamo. Hay otros gastos que, si bien son menores, no dejan de ser importantes. Los describiremos en la segunda parte de este post.